《2014年度中国互联网创业投资盘点》,用数据和观点,与大家分享2014年国内互联网创业、投资、大公司格局、上市、失败等全方位的信息。这是系列文章的第三篇,为大家盘点了典型VC、天使投资机构的投资策略。从10家最活跃的VC、天使出发,告诉大家这些基金在看什么,当然还有第一梯队领先者 的具体分析咯。

2014年国内互联网投资格局正在悄然发生改变,业内所谓的VC2.0时代正在悄然而至,无论概念是否合适,投资 圈的某些变动确实是前所未有,如传统VC机构向早期阶段迁移,股权众筹、合投开始扎根互联网,大V级人士转身为投资人,多位知名机构投资人自立门户,以及 80、90后新生投资人群体开始进入舞台等等。

结合IT桔子投资数据库,我们把VC机构、天使投资机构等在2014年投资数量排 名TOP10的机构找了出来、重点分析他们在2014年的投资策略,因为后面有几家投资机构的投资数量一样,所以最终选择了11家主要VC、12家天使机 构,还有11家在2014年新进成立的投资机构,一起来看看。

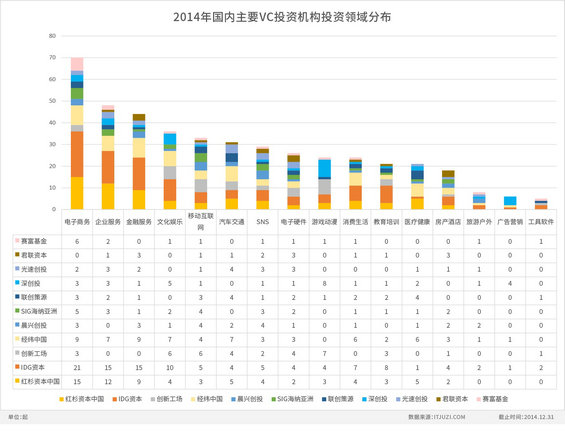

1、主要活跃VC机构2014年投资策略分析

从 IT桔子2014年的投资数据库中,把VC机构按照投资数量的多少排列下来,选取排在TOP10的位置(第10位有两家VC投资数量一样),我们得到了 11家投资机构的样本量,这些机构包括——IDG、红杉、经纬、创新工场、深创投、联储策源、SIG海纳亚洲、晨兴、光速、赛富、君联资本,然后围绕他们 的投资案例来进行具体分析。

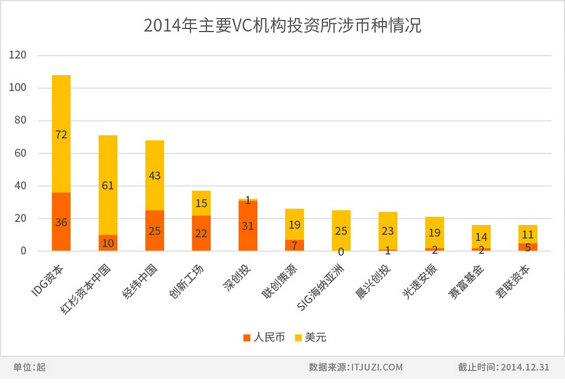

(1)投资数量与币种分布

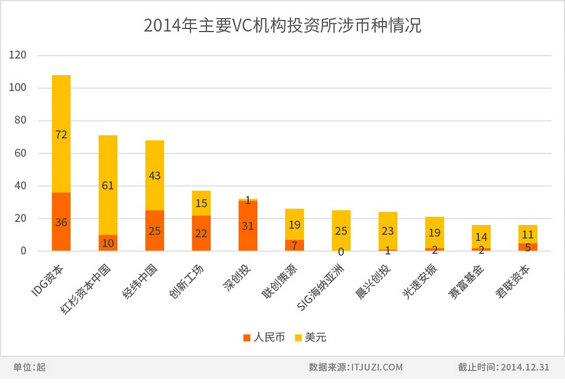

投资数量方面,IDG 资本、红杉资本中国、经纬中国占据TOP3的位置。IT桔子的统计数字显示,上述11家机构在2014年共贡献了444起投资事件,占到总体的 21.9%。其中,收录数量最多的为IDG资本,108起,占到了总体的5.3%;其次为红杉资本中国和经纬中国,分别为71起和68起。

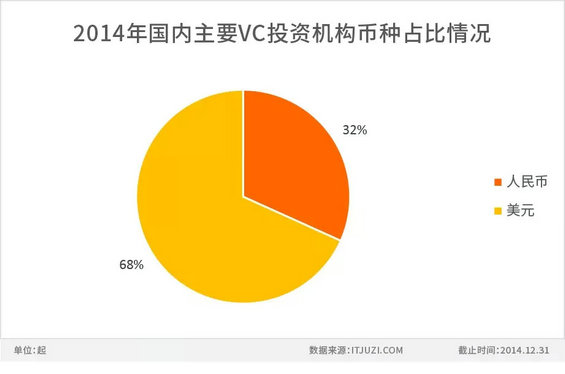

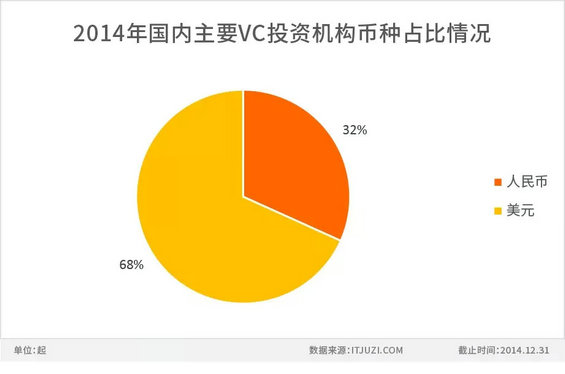

币种方面,11家机构主要以美元投资为主。IT桔子的统计数字显示,上述11家主要VC机构参与投资的444起事件当中,有303起为美元投资,占到总体的 68.24%;而人民币投资仅为141起,占到了31.76%。相比2014年整体投资中,人民币占据66.91%,对于这些主流VC而言,正好占比倒了 过来。

其中,SIG海纳亚洲、晨兴、光速、赛富、君联资本美元倾向性非常明显,SIG海纳亚洲更是纯粹的美元投资,而深创投则是非常明显的人民币投资。此 外,IDG资本在美元和人民币投资组合中的比例为2:1,红杉资本中国则高达6:1,经纬中国的为1.72:1,创新工场的接近1:1。

(2)投资轮次分布

投资轮次方面,2014年不同机构的投资策略差异比较明显。

首先,IDG资本、创新工场、经纬中国和联创策源倾向于人民币基金主投种子天使轮,美元基金主投A轮。统计数字显示,IDG资本36起人民币投资当中,种子 轮占绝大多数,为22起,另有13起A轮投资。而其72起美元投资事件当中,主要为A投资,为47起,另外B轮15起,C轮4起。

创新工场22起人民币投资当中,种子天使轮为12起,10起为A轮。15起美元投资当中有9起为A轮投资。

经纬中国25起人民币投资当中,15起为种子投资。43起美元投资当中,22起为A轮投资,此外,另有B轮12起,C轮9起。

联创策源7起人民币投资当中,6起为种子天使轮,19起美元投资当中有12起为A轮投资。

其次,以美元投资为主的红杉、SIG海纳亚洲和光速,主要集中在A轮投资。如红杉资本中国61起美元投资当中有34起为A轮投资,B轮17起,C轮7起。 SIG海纳亚洲25起投资全部为美元投资,有14起事件为A轮。光速创投19起美元投资当中,有11起主要集中在A轮。

第三,晨兴、赛富和君联资本则主要集中在B轮。其中,晨兴创投23起美元投资当中,B轮为11起;君联资本11起美元投资中7起为B轮,赛富基金14起美元投资中也同样有半数事件为美元投资。红杉资本的61起美元投资当中,多达34起为A轮投资,B轮17起。C轮7起。

(3)典型VC投资领域及案例分析

IDG资本

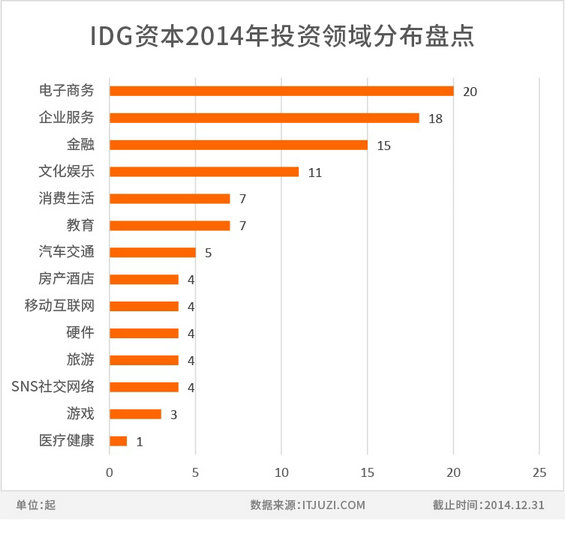

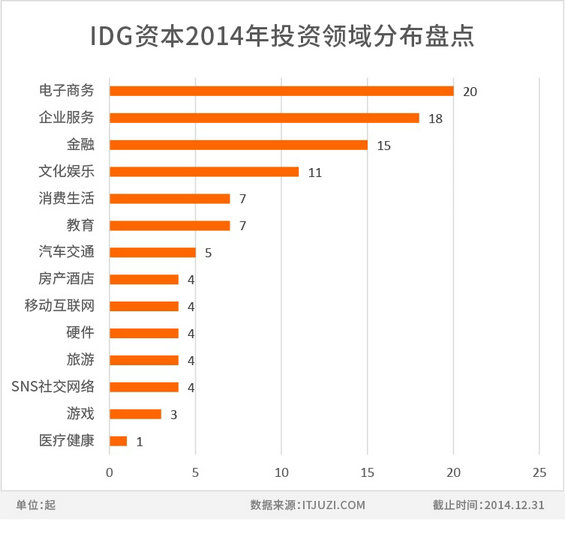

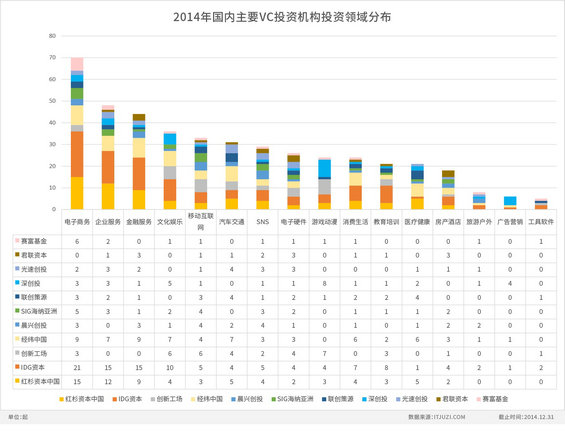

投资领域方面,IDG资本投资涉及14个领域,布局最广,主要集中在电商、企业服务、金融、文化娱乐这几个方向。具体来看看IDG资本在2014年的投资情况:

在 IDG资本2014年所投资的公司分布中,占比最多的领域来自于电子商务,有20家公司、占比达到19%接近五分之一。电商一直是IDG比较偏好的行业, 在2014年主要布局母婴、女性购物、移动电商等方向,比较大额的投资包括我买网、米折网、贝贝网、Roseonly、达令等。

在 IDG资本2014年所投资的公司分布中,占比最多的领域来自于电子商务,有20家公司、占比达到19%接近五分之一。电商一直是IDG比较偏好的行业, 在2014年主要布局母婴、女性购物、移动电商等方向,比较大额的投资包括我买网、米折网、贝贝网、Roseonly、达令等。

接下来是企业服务方面,IDG有18起投资、占比17%,比较关注B2D开发者服务、招聘等方向,尤其是在B2D开发者方向投资了梆梆Bangcle、SenseTime、LeanCloud、Coding扣钉网络、JPush极光推送等。

金融方面,IDG也出手很多,投资了15家公司、占比15%。IDG和华创资本有专门成立1亿美元的金融投资基金,在这个火热的领域,IDG关注方向特别多,全面覆盖贷款、理财、网络证券、支付、众筹、保险、比特币等各个领域。

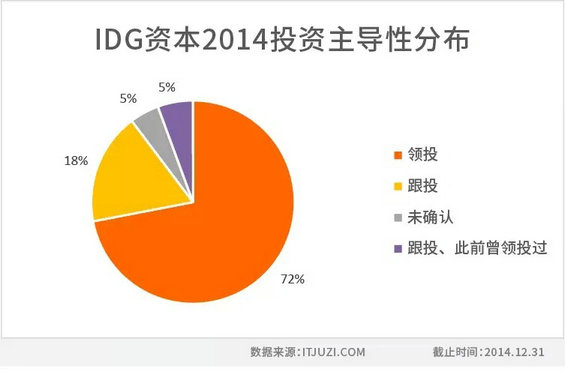

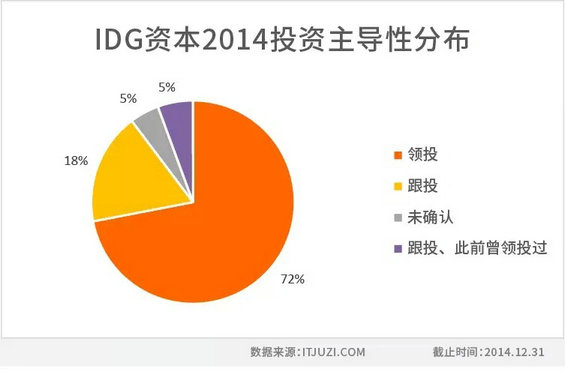

作 为一线基金,在2014年的主导性分布方面,可以看到IDG唯一投资或者领投的有77起、占比72%非常高,这些投资大多数覆盖在A轮和天使阶段,是 IDG非常注重的。在跟投方面,此前有领投经历、后续公司融资中继续跟投的占比5%,这些应该是IDG此前投资中很快得到其他基金认可并获得多次融资的公 司;此前没有投过、单纯采取跟投策略的公司有19起,占比18%不到五分之一。

在IT桔子所跟踪的IDG资本2014年的所有投 资事件中,IDG作为唯一投资者出现的事件有57起、占比53%。仍有非常多的投资是由IDG和其他基金联合投资的,从IDG合作的基金中,我们根据其他 基金出现的频次做了一个梳理,比较有趣,和IDG合作最多的是红杉资本,有6起投资事件2个机构都有参与,可见一流基金哪怕是直接竞争对手、可也免不了一 些合作,接下来的其他基金包括:晨兴、高榕资本都有5起投资合作;华创、云启创投则各有4次合作,这些合作次数排名靠前的机构中,有3家机构都和IDG关 系紧密,高榕资本、云启创投的创始人此前都是IDG资本的合伙人、华创资本则和IDG有联合组建新基金并且华创资本出资大头的宜信也是IDG所投资的公 司。

红杉资本

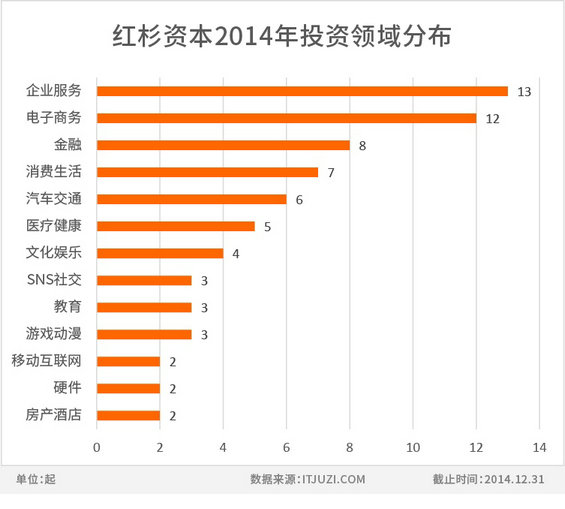

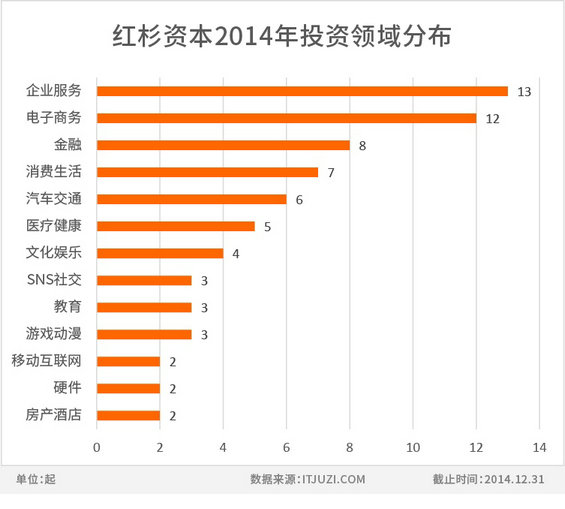

再接下来看下红杉资本在2014年的投资布局,覆盖13个细分领域,和IDG资本一样主要集中在电商、企业服务、金融领域。

红杉资本2014年所投资的公司领域分布上,最受关注的是企业服务领域,发生了13起投资、占比19%接近五分之一。红杉中国的这个策略和红杉美国很相似, 加大了对企业服务端的投资,主要也集中在B2D开发者服务、企业信息化方面,而且单笔投资金额比较大,基本都在A轮或B轮。

其次是电子商务,有12起投资、占比17%。电子商务仍然是国内最主要的商业模式之一,红杉资本2014年所投资的电商也集中在女性购物这个视角,包括蜜芽宝 贝、小荷特卖、韩后Hanhoo等,与企业服务方面红杉资本基本上一家独立投资不同,12起电商投资基本上都是红杉和其他机构一起联合投资的,轮次集中在 更后期一些。

排在第三位的是金融,有8起投资、占比11%,方向集中在贷款和理财领域,阶段上与IDG大多数在早期不同,红杉资本在金融的投资上更喜欢A轮和B轮。

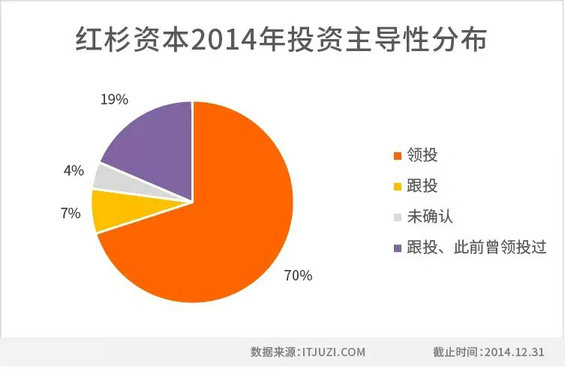

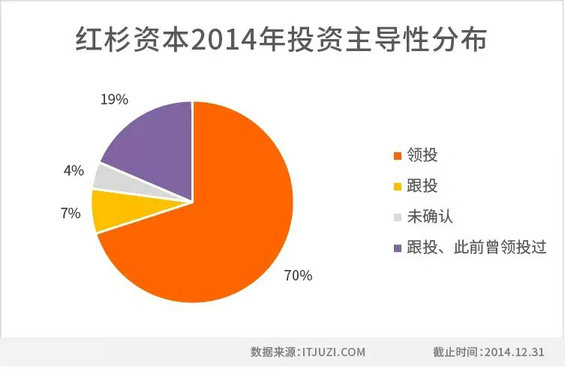

投资主导性上,红杉资本中国也更喜欢领投,独立领投的占比达到70%,如果再加上后续轮次跟投、此前曾领投过的,整个投资案子的领投占比高达89%。跟投方 面非常少,仅仅占比7%。红杉资本此前领投、后续又有其他机构领投的案子占比达到19%,在红杉投资之后,比较好的品牌背书,后续投资机构来追着领投的占 比不错。

对比红杉资本的合作基金来看,IDG同样也是合作最多的,有6起投资事件2个机构都有参与。再接下来是真格、光速各有5 起合作投资,真格作为红杉资本出资占有相当接近布局的战略天使投资机构,为红杉资本的A轮输送了大量潜在投资对象;光速则是国内专注于垂直领域和细分方向 A轮投资的机构,为红杉资本的B轮贡献了不少潜在投资对象。再接下来就是有3次合作的源码、经纬、创新工场了,源码也整体算红杉资本系的基金,合作比较 多,经纬、创新工场和前面提到的光速一样,在早期投资特别活跃,为红杉B轮贡献了不少公司。

经纬中国

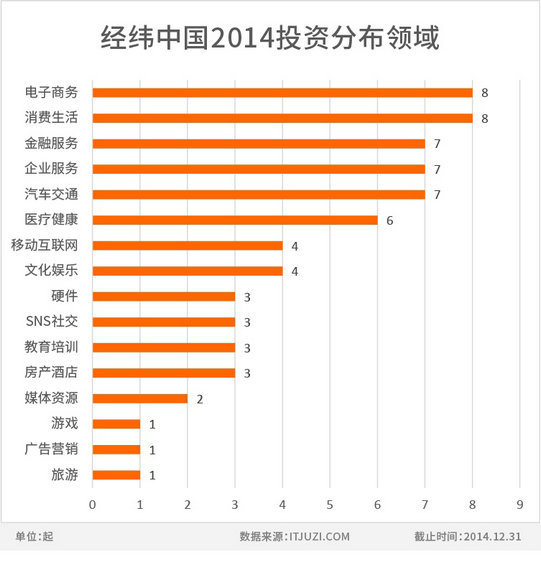

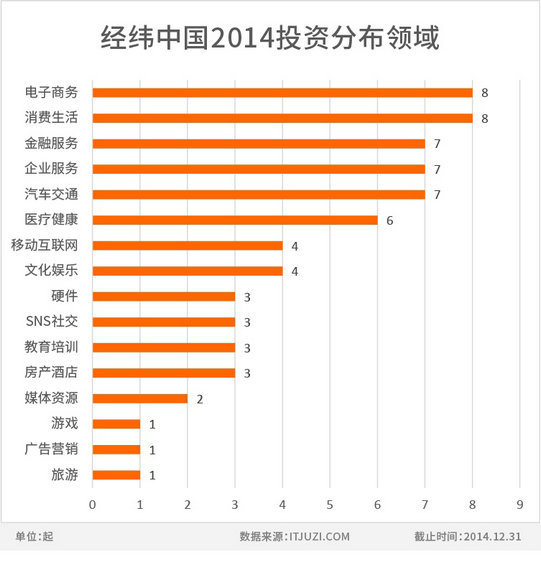

接下来看看经纬中国在2014年的投资分布,IT桔子收录的有68起投资,相比IDG和红杉资本、更关注早期的经纬投资细分领域分布更广泛、覆盖16个领域。

经纬的投资版图相对分散、可谓全领域布局,即便是相对占比最高的消费生活、电子商务,也只占到了12%,在第二关注的领域则有3个细分方向,包括汽车交通、 企业服务、金融,各有7起投资、占到10%。再后面就更分散了,相比红杉、IDG的投资布局,经纬中国的投资方向更多一些。

经纬创投自己在《Damn that is awesome——致与经纬并肩战斗的创业者们》一文中总结,列出了6个经纬在2014年重点关注的领域,分布在以下方面:

o2o——2014年最热的领域应该属于O2O,1亿美元以上的融资大部分发生在这个领域,经纬在这个领域里的布局包括快的打车、饿了么、e代驾、e袋洗、风先生、土巴兔、美味不用等、租租车、 凹凸租车、小马管家等

企业服务——经纬在2014年新项目投资的第二大方向是企业服务,比如北森、七牛、销售易,青云、环信,蓝海讯通、永洪BI、亿方云、奥林科技、生意专家等。

交易平台一直是经纬关注的重点,经纬所投资的安居客、车易拍、猎聘网、找钢网、找塑料网、36氪、甜派,酒店哥哥,周末去哪儿等都保持着良好的发展势头。

社交/社区——2014年经纬中国另一个至关重要的热点是移动社交。从2010年开始,经纬在这个行业里投资了10余家相关的公司,比如陌陌、nice、荔枝FM、美柚、简图、用家、宝宝树、camera360、辣妈帮、新氧、更美等。

电子商务——电商领域也在2014年迎来了一次小爆发。这次电商潮的主题是移动社会化和消费升级。在“移动社会化”方面,经纬同时是微店和口袋通的投资人;在消费升级方面,还会有新生消费品牌的机会,比如野兽派,裂帛、趣玩;另外海淘也将成为热点,比如蜜淘、笨鸟海淘。

互联网金融——经纬中国在互联网金融的布局包括积木盒子、分期乐、91金融、英伟拓、股票雷达、富途证券、钱方等。

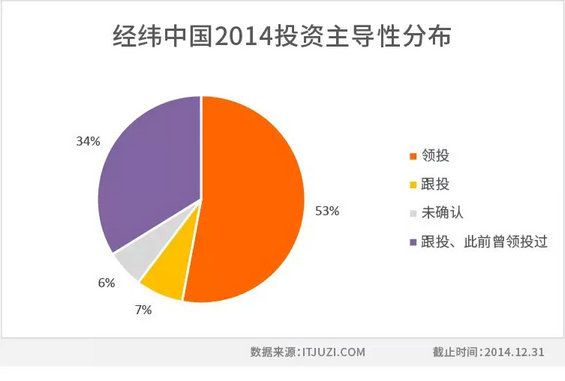

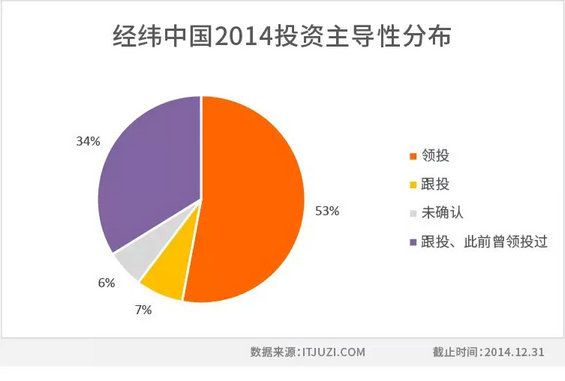

与投资领域分布比较分散一致,经纬中国在投资主导性方面也相对强势,独立领投的占比达到53%,相比IDG、红杉资本高达70%的比例有些低,但在经纬曾领 投、后续又有其他机构来投资的公司占比则比较高,达到34%,可见经纬一方面投资早期为多、另一方面经纬投资的公司后续其他投资机构也愿意参与进来。

在与基金合作方面,围绕IT桔子上2014年的68起投资,与经纬中国合作次数最多的是险峰华兴、达到6次,两家机构在早期投资上面很多合作;其次是有5次合作的晨兴创投,再就是光速、SIG、红杉等有3次合作的了,经纬中国的合作投资机构比较分散。

其他投资机构方面,也各有特点,比如:创新工场和深创投重点布局文化娱乐和动漫,深创投还重点关注了广告营销领域;赛富基金则重点关注电商;晨兴集中在移动互联网和SNS社交网络这两个互联网基因更纯粹的领域。

2014年国内主要VC投资机构投资领域分布

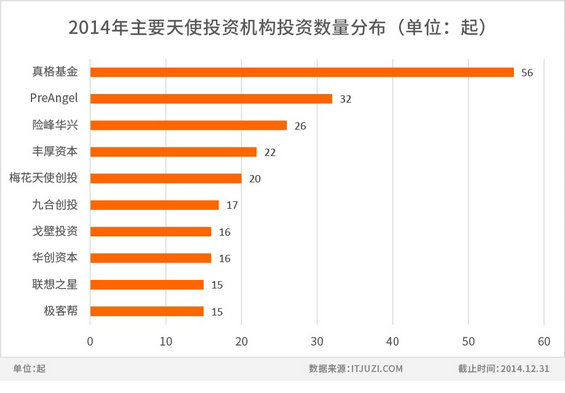

2、主要活跃天使投资机构2014年投资策略分析

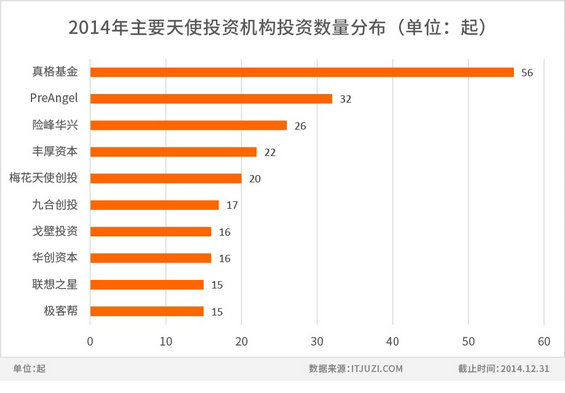

从 IT桔子2014年的投资数据库中,把天使投资机构按照投资数量的多少排列下来,选取排在TOP10的位置,我们得到了10家天使投资机构的样本量,这些 机构包括——真格、PreAngel、险峰华兴、丰厚资本、梅花天使、九合创投、戈壁投资、华创资本、联想之星、极客帮(可能因为IT桔子数据覆盖度、有 一些天使投资基金也投资更多案子,没有列在这里~请见谅),然后围绕他们的投资案例来进行具体分析。

(1)天使机构投资数量分布

从IT桔子数据库来看,在天使投资机构2014年的投资数量方面,真格基金、险峰华兴、PreAngel最多。这10家主要天使投资机构共披露贡献了235起投资事件,其中202 起为种子天使轮,占到2014年全年(771起)的26.2%。

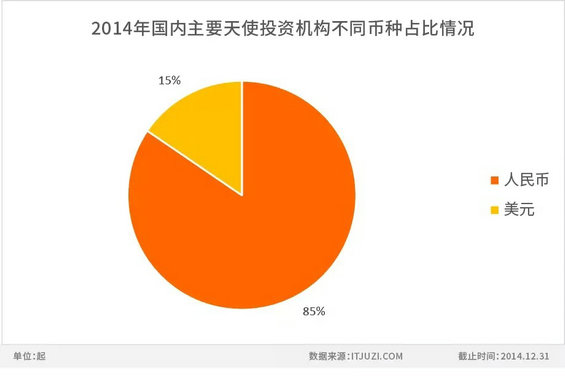

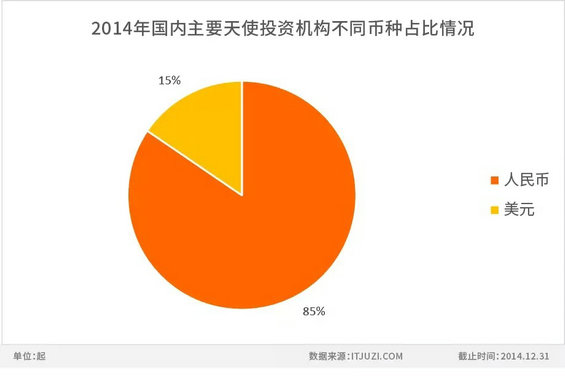

币种方面,这10家天使机构主要以人民币为主。与主要VC投资机构的投资策略相比,国内在种子天使轮的投资主要以人民币为主。IT桔子数据统计显示,10家 主要天使投资机构参与的235起投资事件当中,199起为人民币投资,占到总体的84.5%;美元投资为36起,占到总体的15.5%。

投资轮次方面,上述主要天使投资机构主要关注种子天使轮投资,共有202起,占到2014年全年(771起)的26.2%。其中有38家公司在2014年当年即获得了两轮及两轮以上的投资。其中趣分期更是拿到了C轮投资,分期乐则是拿到了B轮投资。

投资轮次方面,上述主要天使投资机构主要关注种子天使轮投资,共有202起,占到2014年全年(771起)的26.2%。其中有38家公司在2014年当年即获得了两轮及两轮以上的投资。其中趣分期更是拿到了C轮投资,分期乐则是拿到了B轮投资。

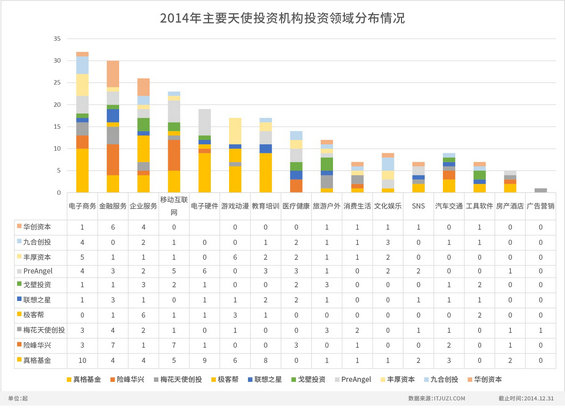

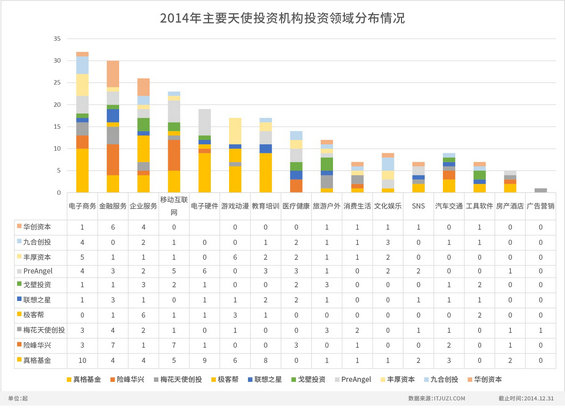

(2)投资领域分布及典型天使策略分析

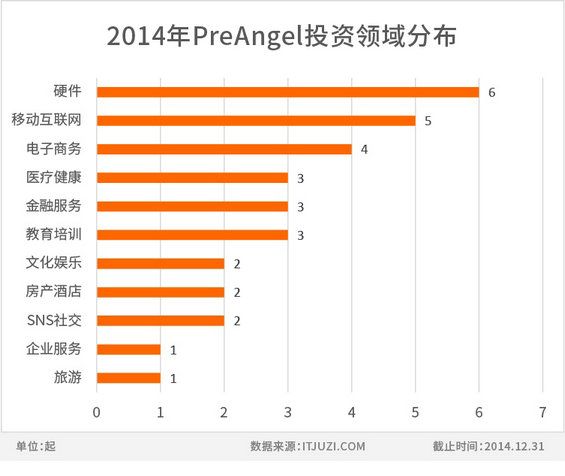

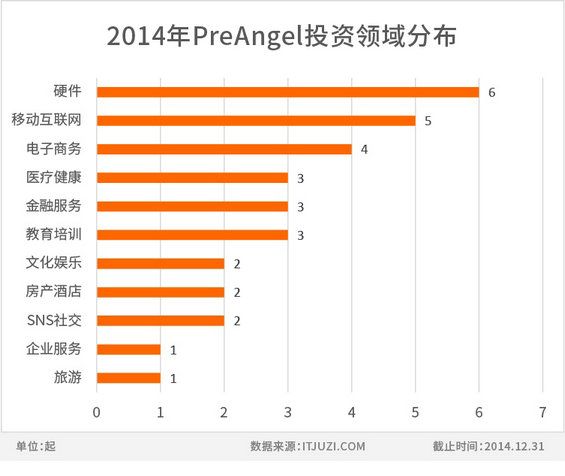

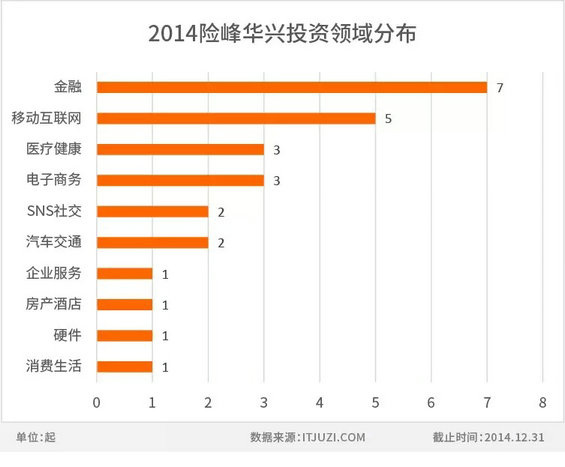

投 资领域方面,真格基金覆盖了16个领域中的13个,主要集中在电商、硬件、教育和游戏;险峰华兴投资涵盖了9个领域,但主要关注移动互联网和金融;梅花天 使、联想之星布局了11个领域,但从数据层面看,并没有表现出明显的领域倾向;极客帮重点在企业服务领域,有多达6起投资事件;Pre-Angel则重点 在移动互联网和硬件领域进行了布局,分别有5和6起。丰厚资本则在游戏和电商领域发力最多,分别是5起、6起。

此外,与上述主要VC机构的领域偏好相比,天使机构更关注硬件、游戏、教育和医疗。而VC机构则重点投向了文化娱乐、汽车交通、SNS社交等领域。

接下来我们来看投资数量排名TOP3的3家天使机构的投资策略:真格基金、PreAngel、险峰华兴。

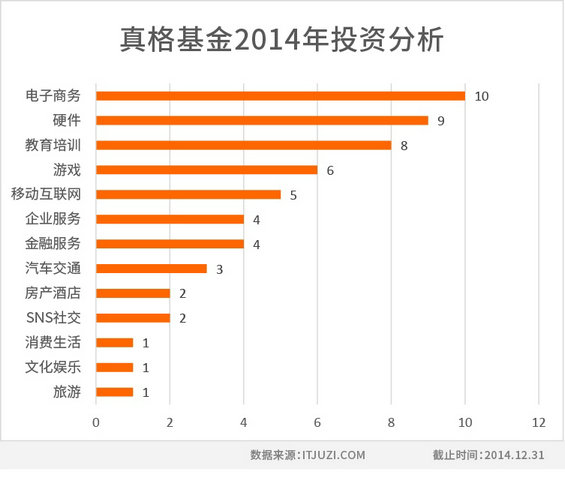

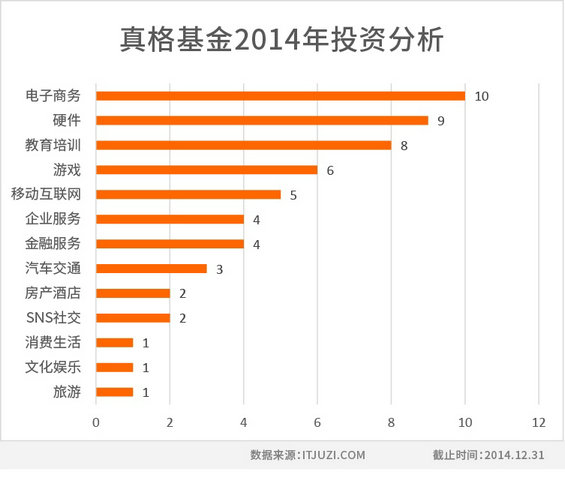

真格基金

真格基金是2014年最活跃的天使投资机构,IT桔子数据库已经收录该公司151家的公司,其中发生在2014年有56起(相比真格基金2014年真实的近 百家投资、还有部分数据欠缺~ ),这些公司分布在13个细分行业,其中数量最多的是电子商务,有10 起投资、占比18%。真格是电商领域的受益者,前几年投资的聚美优品在2014年上市、实现了非常大的回报,后面开始围绕电商,在一些垂直方向进行投资。

接下来是硬件领域,有9起投资、占比16%。作为新兴和活跃的产业,真格非常关注智能硬件的各个方向,2014年在这个领域投资了比较多的产品线,包括Ghost、太火鸟、知趣、快轮科技、吻路由、宙世科技等。

再接下来是教育,这是真格基金一直以来最关注的领域,每年都有比较多的新投资,2014年真格依旧在这个领域加注,新投资了8家公司、占比14%,主要是在出国、职业教育、语言学习等领域,包括实验楼、ChineseSkill、GMAT加分宝 、乐博乐博、应试宝等。

接下来是游戏了,真格基金从2013年开始在游戏领域进行了比较多的投资,与手机游戏市场的大爆炸关联,2014年新投资了7家公司,CP开发、海外渠道商都有,包括钛核互动、摇头玩、Dreamobi、经纶天下、星云素等。

除开这4个相对数量很高的行业外,其他领域的投资则比较分散了,集中在1-3个。

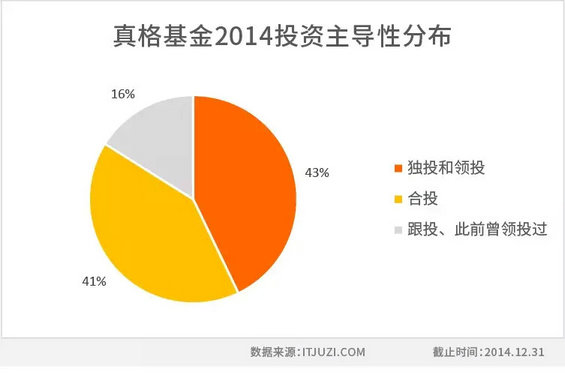

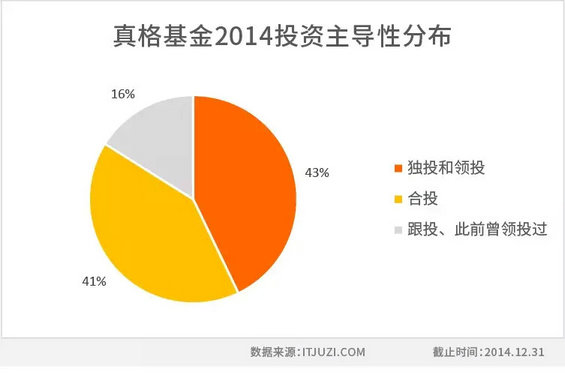

真格基金在投资主导上,从2014年的56起投资来看,真格基金领投、独立投资的还是占了大多数,从图表中看到,真格基金独立投资的占比有43%、此外此前 曾领投、在后续融资中继续跟头的占比有16%。天使基金合投,对于真格而言策略比较开放、也乐于和一些好的基金合作,所以在合投上也有相当比例达到 41%。

在合投的基金中,真格基金合作比较多的有:红杉资本5个、险峰华兴3个、IDG 有3个,红杉属于真格基金的LP、在优先权确实相对领先但并不独占,比如IDG也和真格合作比较多;险峰华兴同为早期优秀基金,两家一起合投比较多。

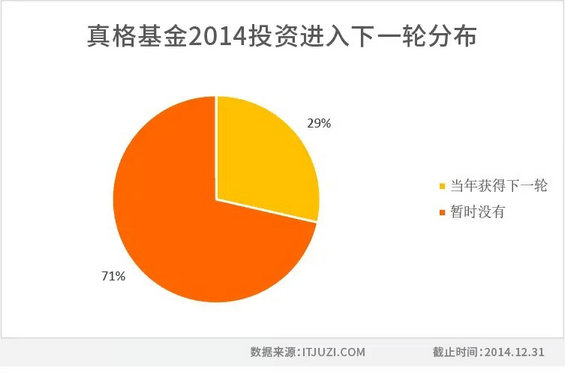

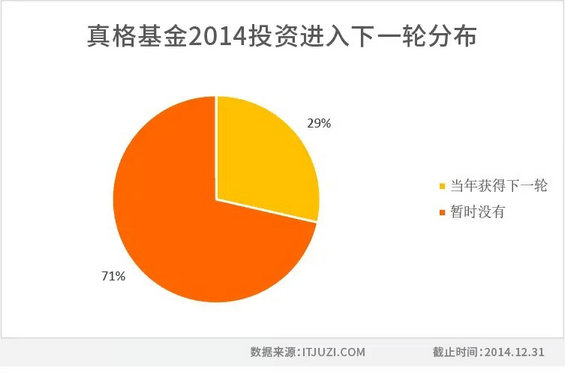

这里是真格基金2014年所新投资的公司、在当年就进入下一轮的比例,可以看到真格基金投资的很多公司得到关注的比例比较高,有29%的公司在同一年就能进入到A轮甚至B轮的阶段,比如真格所投资的蜜芽宝贝,一年就进行了3轮的融资。

PreAngel

接 下来看PreAngel天使基金的投资策略。这是一个快速发展的基金,从2011年刚成立时每期100万元投资开始、到现在有了1.5亿的人民币基金,在 过去几年来,PreAngel的投资非常活跃。2014年IT桔子收录了32起他们的投资案例(相比2014年真实的数字,也有不少差距在~)

IT 桔子2014年所收录的PreAngel的投资案子,分布在11个细分领域,投资最多的是硬件行业,有6起投资、占比19%。这是PreAngel非常关 注的,投资单品为主,包括基本概念BiCi、蚁视科技ANTVR、深圳比巴科技、AOD3D奥德莱、Ghost、丢不了,覆盖出行工具、可穿戴设备、3D 打印、飞行器等各个领域。

再接下来是移动互联网,这是PreAngel自成立之日起就定为重点的方向,在2014年也同样如此,PreAngel投资了5家公司,主要是做工具、WindowsPhone平台的。

接下来是电子商务了,PreAngel也投资了4家公司,整体以关注女性垂直行业为主,包括美天、山茶花科技、氧气Bra、新味等。

再接下来PreAngel围绕教育、金融、医疗健康等这些2014年快速发展的行业,也在天时阶段进行了布局,各自都投了3家公司,而且这些领域的投资相比其他行业能更快拿到下一轮的融资。

接下来剩下的一些细分行业,PreAngel的投资则都比较少了,都在1-2个左右,权当全方位布局,这是天使基金方向很宽泛的选择。

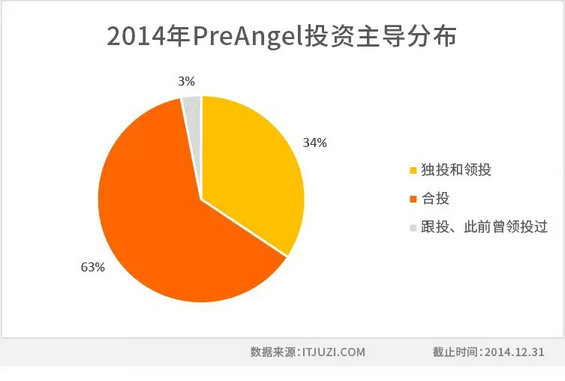

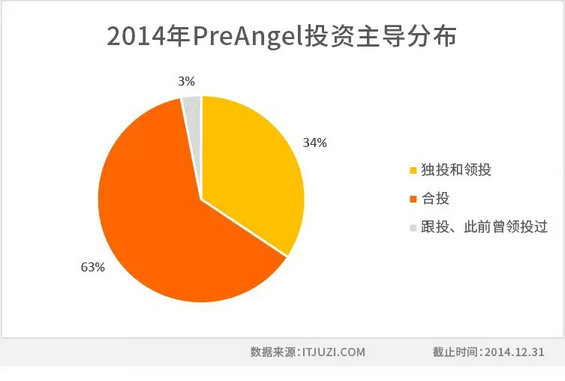

投资主导分布上,PreAngel相比真格、险峰华兴特别不一样的就是在主导投资、领投方面并非成为相对多数的选择,而是以合投为主。2014年的32起投资中,有20家公司是合投,占比达到63%;PreAngel独投和领投的有34%刚刚三分之一。

投资主导分布上,PreAngel相比真格、险峰华兴特别不一样的就是在主导投资、领投方面并非成为相对多数的选择,而是以合投为主。2014年的32起投资中,有20家公司是合投,占比达到63%;PreAngel独投和领投的有34%刚刚三分之一。

在这个合投中,PreAngel合作的基金比较多,其中频次比较高的基金包括:联创策源3次,英诺天使2次曾。

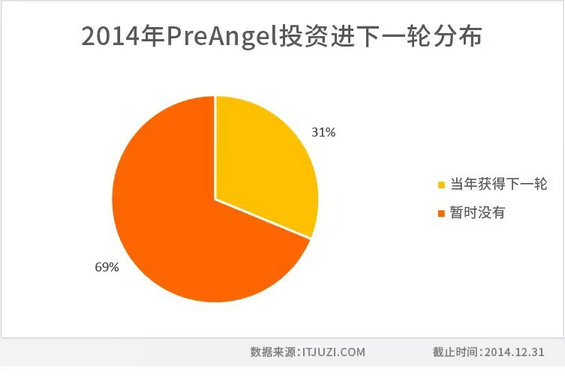

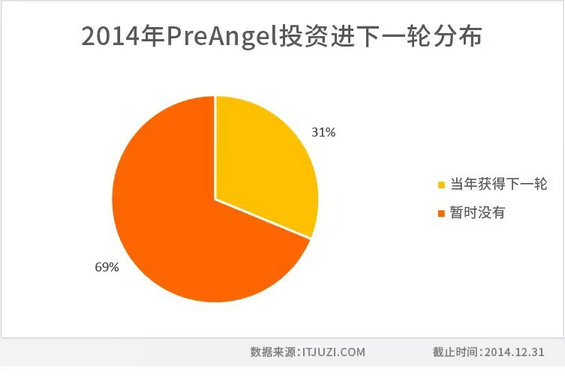

对比PreAngel来看他们2014年所投资的公司进入下一轮的情况,有10家公司、占比31%能在当年中拿到下一轮,快接近三分之一了。

险峰华兴

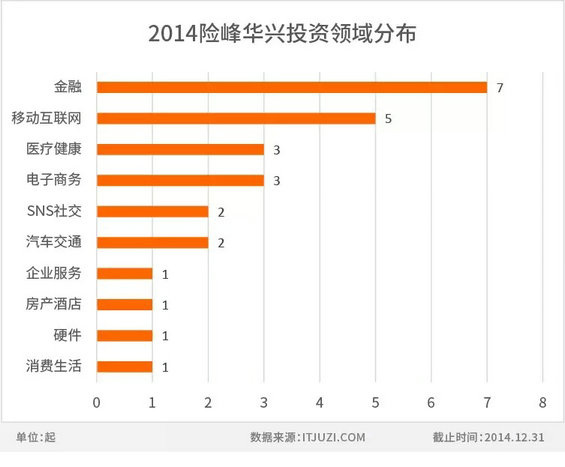

最后来看看险峰华兴的投资策略。这应该是一线天使投资基金中最低调的一家投资机构了,IT桔子收录的投资数据比较有限,在2014年仅发现了他们家26起的投资,据说险峰华兴在2014年全年的投资(包括投资下一轮)的可有80多家公司~这方面IT桔子还需要多努力了~

从IT桔子2014年所收录的险峰华兴的投资分布来看,金融是最受关注的行业,这个领域有7起投资、占比27%。其中最显著的当属分期乐,一年3次融资、为险峰华兴带去了很好的回报,其他还包括牛股网、大特保、掌上汇通等,布局股票、保险、支付等。

接下来险峰华兴比较关注的行业是移动互联网和电子商务,也有比较好的业绩,最显著的是蜜芽宝贝,一年也融资3次。

医疗健康也是险峰华兴所关注的,一年有3起投资。其他行业如硬件、房产、交通等,险峰华兴也是布局形投资了。

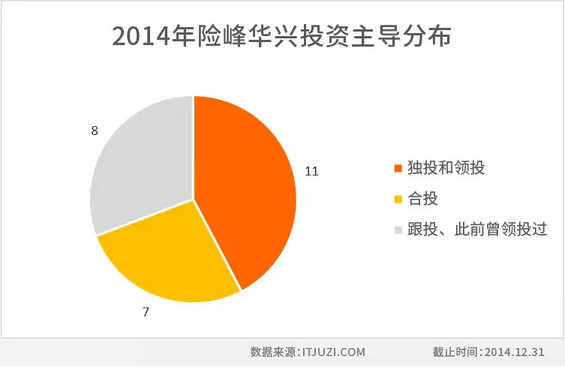

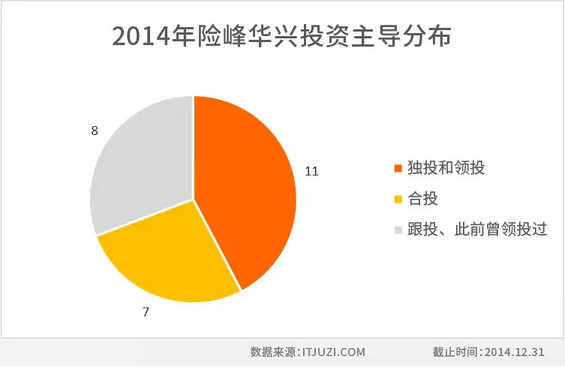

2014年度的投资主导性上,从IT桔子所收录的部分投资来看,险峰华兴比较灵活,但更倾向于领投、独投,这个占比有42%,但如果把跟投、此前曾领投的也算上的话,也超过了70%。在合投方面,险峰华兴相对占比比较少了。

险峰华兴合作比较多的基金主要是经纬,有6次,两家一起在天使或者A轮有多起投资;其次是真格基金了,主要是天使阶段的合作。

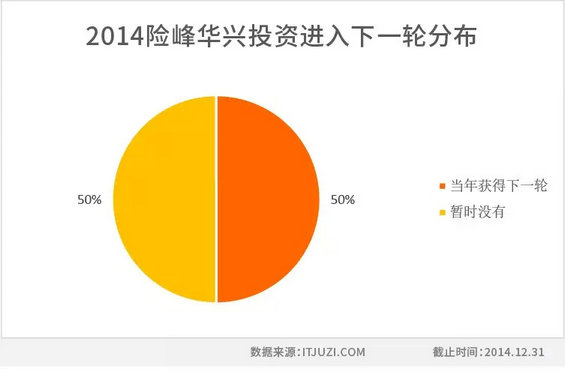

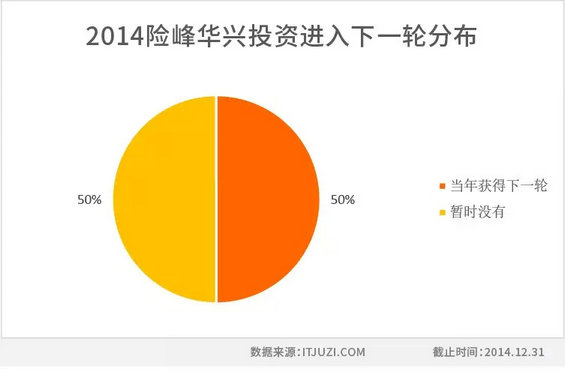

险峰华兴所投资的公司在2014年进入下一轮阶段,则是业绩非常好了,有一半的公司能拿到下一轮,甚至有2家公司一年融资3次。此外,险峰华兴也正在通过小饭桌等活动,和创业者建立更密切的联系,因为有拿得出手的好业绩与好眼光。

2014年国内主要天使投资机构投资领域分布

7294

7294

7294

7294