一、什么是众筹

(一)定义:

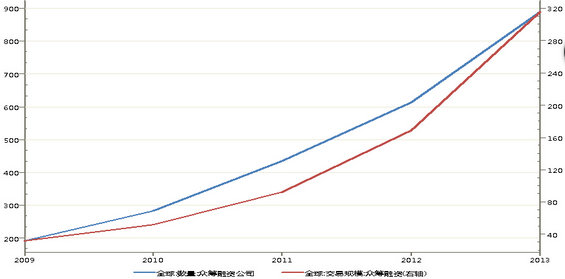

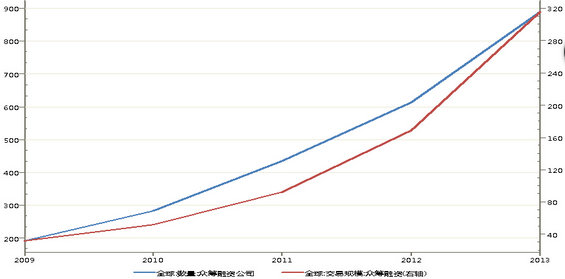

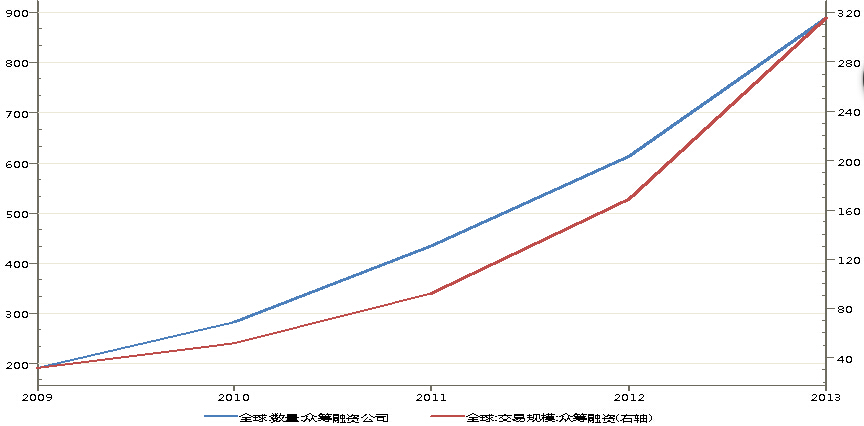

众筹即大众筹资,从2009年4月全球第一家众筹平台Kickstarter成立至今,市场爆发式增长。截止2013年底,众筹市场融资公司从192家发展至889家,增长3.6倍;筹资规模从32.10亿元到315.7亿元,增长8.8倍。

二、众筹的几种模式分析

国内的众筹可分为以下几种:

回报众筹:投资者对项目或公司进行投资,获得产品或服务

股权众筹:投资者对项目或公司进行投资,获得其一定比例的股份

债权众筹:投资者对项目或公司进行投资,获得其一定比例的债权,未来获取利息收益并收回本金

捐赠众筹:投资者对项目或公司进行无偿捐赠

传统意义上众筹项目不能以股权或资金作为回报,项目发起人更不能向支持者许诺任何资金上的收益。娱乐宝第一期、百发有戏这种设定固定回报的模式,小编觉得是属于非典型的创新众筹模式,是服务众筹+保险产品或理财产品的结合。

1.服务众筹的分析

其实服务众筹是最初始的众筹模式,不涉及股权、资金、预期回报等等,只是做预售型的产品服务,当募集金额达到后,即可获得相关的回报,如募资不成功,则资金全部退还。

从2011年国内第一家众筹网站点名时间成立,到2014年阿里巴巴、京东先后加入众筹的行列,众筹市场爆发式增长。小编通过对点名时间、众筹网、阿里巴巴娱乐宝和京东凑份子4家网站的众筹项目进行分析,现目前国内众筹项目募集成功的产品,不仅金额较小,而且主要集中在反应科技进步的智能穿戴等电子设备和当前热门的影视娱乐行业。

国内第一家众筹网站——点名时间(2011年5月成立)

截止14年7月15日,点名时间预定结束、支持金额前十的产品中,最高金额170.95万元,最少也有38.5万元。产品集中在大众消费,从电影、书籍以及智能可穿戴设备到智能家居等。电子智能设备占据了前十中的七位。

众筹网(2012年12月成立)

截止14年7月15日,众筹网产品项目1032个,其中众筹成功545个,众筹中444个。已经成功的产品中,爱情保险、2013快乐男声主题电影和inWatch Z智能腕表的目标金额位居前三,另有五个产品的金额在50万元。排名前十的产品,均出现超募,其中《太极图》超募比例达到191.41%。

阿里巴巴——娱乐宝(2014年3月26日上线)

截止14年7月15日,阿里巴巴,已经成功的产品中,权志龙演唱会、音乐小说孔雀和当卡寺产品支持金额位居前三,排名前十的产品均超募且支持金额均超过10万元。由于有些项目目标金额较低,募集金额超10倍

京东——凑份子(2014年7月1日上线)

京东——凑份子(2014年7月1日上线)

截止7月15日,15天,共有 21个项目募集中,共募集129.58万元。其中已有12个产品完成募集。京东凑份子的目标金额较低,多集中在10万元以内,只有3个产品超过10万元。

分析:

- 2011年5月,中国第一家众筹网站点名时间成立,至今不过3年时间。从前面分析的4大网站来看。较早成立的点名时间和众筹网,单个产品募集资金较多,众筹网的爱情保险和2013快男主题电影,募集资金超过500万元。

- 今年成立的阿里巴巴娱乐宝和京东凑份子,或是为了保证项目成功率,目标金额明显较低,截止14年7月9日,募集最高金额均没有超过100万元。

- 统计中的众筹网站,产品主要集中在智能可穿戴设备和影视方面。点名时间支持金额排名前十的产品中,有7个是可穿戴设备,2个是影视作品。众筹网支持金额排名前十的产品中,4个与影视有关,2个与可穿戴设备有关;阿里巴巴的娱乐宝则全部与影视有关;京东众筹虽然刚刚上线不久,但是截止7月15日上线的21个众筹项目,9个与智能家居有关,6个与影视有关。

- 总体看来,智能家居与可穿戴设备体现了科技发展的力量。影视方面,由于影视本身是巨大的烧钱项目,在众筹平台上不仅项目多,募集金额也居首。

2.股权众筹的分析

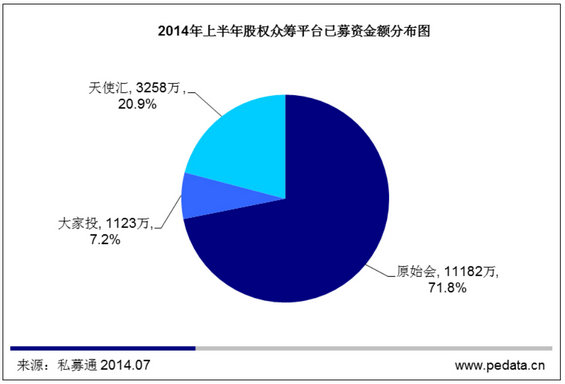

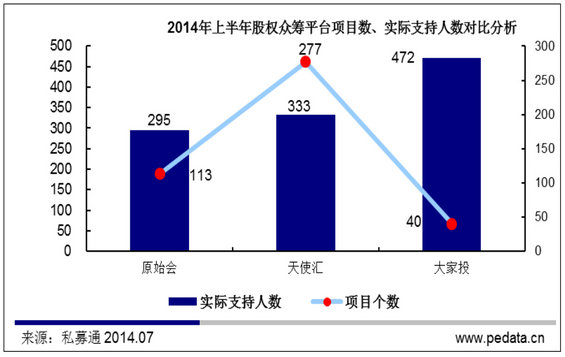

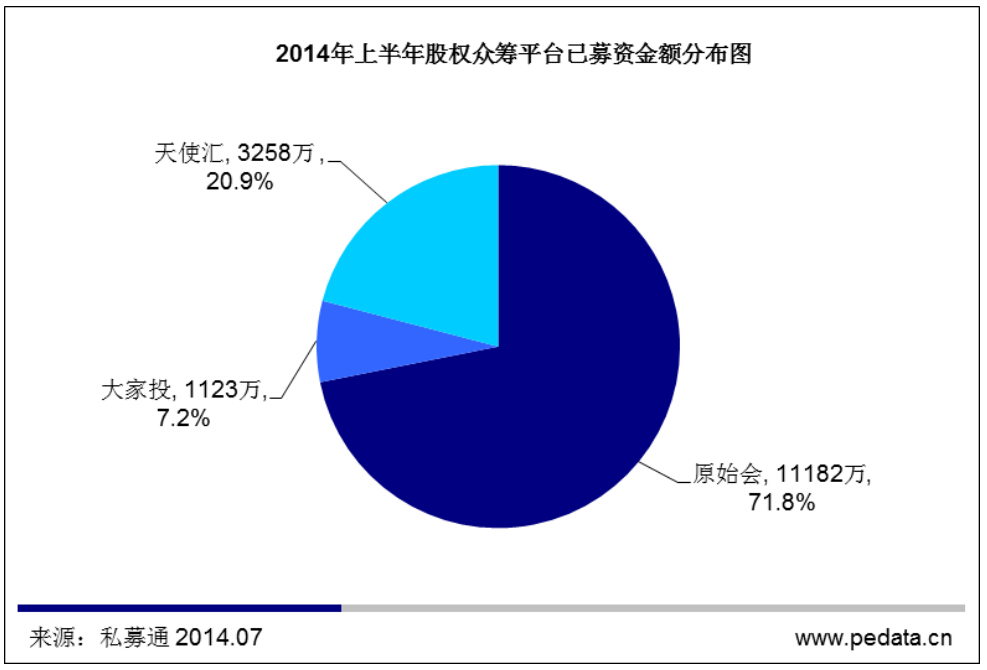

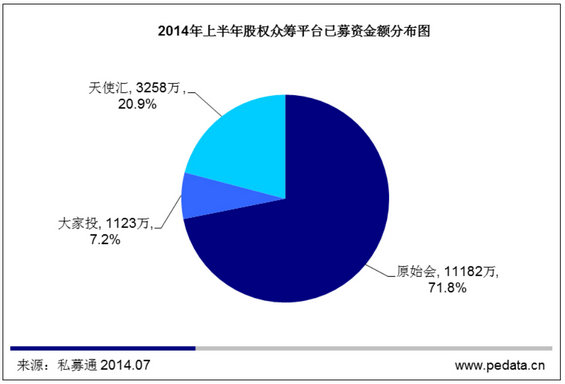

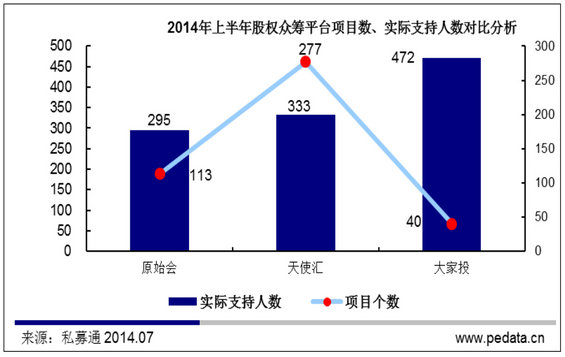

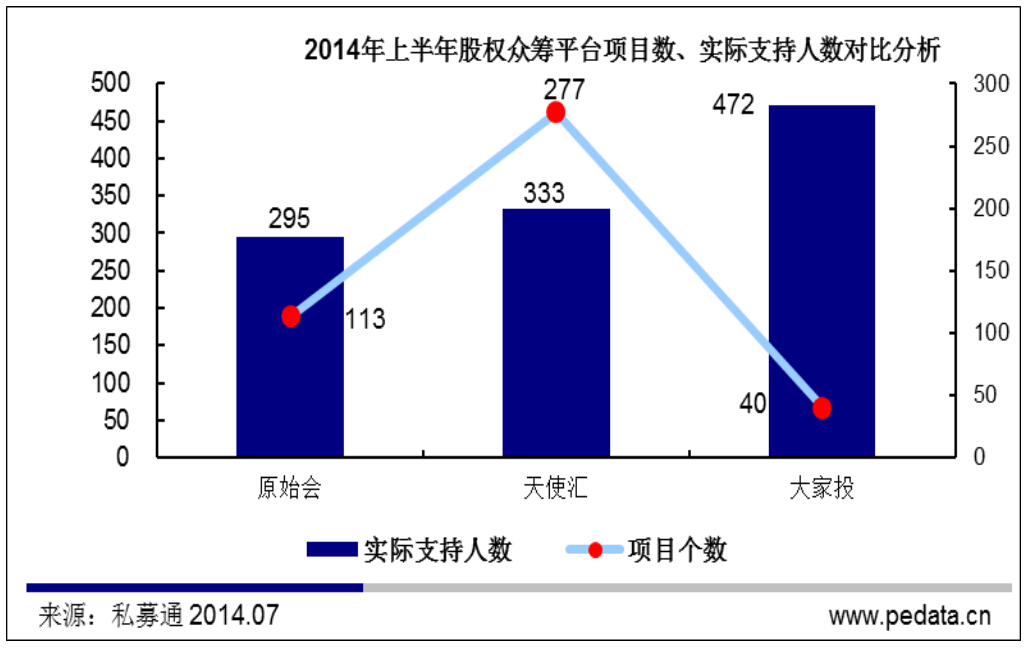

2014年上半年,中国众筹领域共发生融资事件1423起,募集总金额18791.07万元。其中,股权类众筹事件430起,募集金额15563万元,此类项目以初创期企业为主,所以投资阶段主要为种子期和初创期。目前我国股权众筹平台有15家,目前募资成功率较高的是原始会、天使汇及大家投三个平台,其他的平台项目募资时间长、成功率低,部分平台上半年甚至未出现募资成功的项目,平台发展两极化态势明显。

分析:

分析:

- 从以上两组图表分析来看,2014年上半年股权众筹领域中,原始会的募集成功率是遥遥领先的,295个参与投资的投资者中能提供近1.2亿的项目资金,成为目前国内股权众筹平台中募集成功率最高的网站。

- 天使汇项目数量较多,但投资人投资意愿不强,主要由于网站采用了国内外流行的”领投+跟投”的投资模式,也是由于该类投资模式,增加了投资人对项目运营及退出的担忧程度,导致投资意愿不强。

- 大家投的投资供给份额在国内股权众筹领域不足10%,项目数量最少但投资参与人数众多,主要由于大家投的项目投资起点较低,项目方对投资者质量要求较低,此外由于平台对投资人的投资审查严格程度低于天使汇,又高于国内其他股权众筹平台,故投资供给情况出现此类情况。

大家投的运作模式分析:

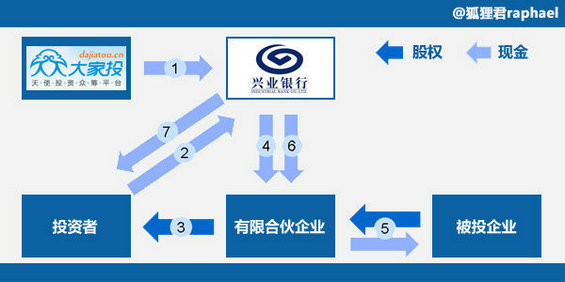

当创业项目在平台上发布项目后,吸引到足够数量的小额投资人(天使投资人),并凑满融资额度后,投资人就按照各自出资比例成立有限合伙企业(领投人任普通合伙人,跟投人任有限合伙人),再以该有限合伙企业法人身份入股被投项目公司,持有项目公司出让的股份。而融资成功后,作为中间平台的大家投则从中抽取2%的融资顾问费。

大家投将推出一个中间产品叫投付宝,其实原理和支付宝的担保交易很像。

![]()

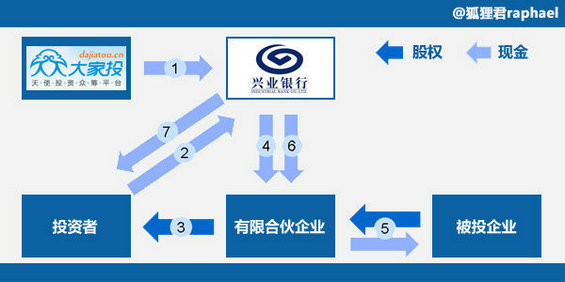

深色箭头是股权,浅色箭头是资金。

1) 大家投委托兴业银行深圳南新支行托管投资资金

2) 投资者认购满额后,将钱款打入兴业银行托管账户

3) 大家投协助成立有限合伙企业,投资者按出资比例拥有有限合伙企业股权

4) 兴业银行将首批资金转入有限合伙企业

5) 有限合伙企业从兴业银行获取资金后,将该资金投入被投企业,同时获得相应股权

6) 兴业银行托管的资金将分批次转入有限合伙企业,投资者在每次转入前可根据项目情况决定是否继续投资

7) 若投资者决定不继续投资,剩余托管资金将返还予投资者,已投资资金及股权情况不发生其他变化

投资者可自主选择是否愿意担任有限合伙企业的有限合伙人。

股权众筹模式自身存在的问题:

1)股权众筹的投后管理和退出机制不完善。

2)“领投+跟投”制度提高了风控难度。目前我国股权众筹平台的“领投+跟投”制度,主要指领投人投资项目募资金额10%—25%并参与管理,其他投资款由跟投入提供。该制度目前存在的问题是,该制度造就了众多股东,股东队伍庞大,平均股份额均较低,沟通效率低、观点协调成本高,一系列因素提高了项目的运营风险。

3.债权众筹的分析

目前国内互联网金融领域投融资事件主要集中在网络贷款上。互联网金融领域内有核心竞争力的网贷平台可以陆续获得投资的主要原因是目前,我国金融监管太严,民间金融生存空间小,传统银行门槛高,中国的绝大多数中小微企业被拒之门外,企业的融资需求无法得到满足。

债权众筹分为两种,P2P(人人贷)、P2C(企业债券众筹)

P2P:就是有资金并且有理财投资想法的个人,通过中介机构牵线搭桥,使用信用贷款的方式将资金贷给其他有借款需求的人。其中,中介机构负责对借款方的经济效益、经营管理水平、发展前景等情况进行详细的考察,并收取账户管理费和服务费等收入。这种操作模式依据的是《合同法》,其实就是一种民间借贷方式,只要贷款利率不超过银行同期贷款利率的4倍,就是合法的。

P2C:如果说P2P的风险很大的话,p2c就要像正统军一样了。这些平台的创始人都有银行背景,所以采取的手段也是比较规整。简单的意思是:中小企业通过平台像大众融资,担保公司担保。

以爱投资,积木盒子为例,两个平台的区别是,爱投资以1W起投,积木盒子100起投。从模式上来讲,还是众筹的模式,项目人募资,多名投资者参与。但是相比人人贷,P2C网站,更加的专业一些,有担保公司担保,有抵押物。资金也是由第三方托管公司管理。

风险:

1、信息披露不全面

2、风险控制机制不完善,如果企业融资额度不足,如何处理?并没有明确表示

3、关联企业的调查,融资性担保公司虽然受到金融局的监管,但是背后是否有关联交易,如何证明没有关联交易。

从本质上说,P2C平台只是信息披露方,真正的风险承担方是担保公司,所以相对P2P平台,P2C显然风险要低一些。未来的P2C之战,一定是在优质项目的争夺上,而非投资人。

三、众筹法律风险

众筹作为互联网金融的一种类型,与其他互联网金融模式相比,其法律风险最为突出和明显,因此从某种程度讲,众筹的最大风险就是法律风险。

那么,如何避开这些可能存在的法律风险呢?

1.债权类众筹如何避开刑事或行政法律风险?

债权类众筹表现的一般形式为P2P模式,其最可能触碰的刑事罪名是非法集资类犯罪,主要是非法吸收公众存款和集资诈骗。

那么如何避开非法集资类的刑事或行政法律风险呢?在目前监管层对互联网金融持积极开放的态度下,债权类众筹可以创新,但不要触碰法律红线,具体如下:

第一条法律红线:当前相当普遍的理财资金池模式,即P2P平台将借款需求设计成理财产品出售,使投资人的资金进入平台中间账户,产生资金池;

第二条法律红线:为不合格借款人导致的非法集资风险,即P2P平台未尽到对借款人身份的真实性核查义务,甚至发布虚假借款标的;

第三条法律红线:则是典型的庞氏骗局,即P2P平台发布虚假借款标,并采取借新还旧的旁氏骗局模式,进行资金诈骗的。

根据上述划定的3条法律红线,作为债权类众筹,要充分把自己定位为中介平台,回归平台类中介的本质,为投资方与资金需求方提供准确的点对点服务,不得直接经手资金,不得以平台为资金需求方提供担保,不得以平台承诺回报,不得为平台本身募集资金,不得建立资金池。并且要严格审查融资方的信息,严防虚假融资信息的发布。

2.股权类众筹如何避开刑事或行政法律风险?

股权类众筹目前是法律风险最大的一类众筹,也是未来发展空间最大的一类众筹模式,其最可能触碰的刑事法律风险是非法证券类犯罪,股权类众筹以下六条法律红线不能碰:

第一条法律红线:不向非特定对象发行股份;

第二条法律红线:不向超过200个特定对象发行股份;

第三条法律红线:不得采用广告、公开劝诱和变相公开方式发行股份;

第四条法律红线:对融资方身份及项目的真实性严格履行核查义务,不得发布风险较大的项目和虚假项目。

第五条法律红线:对投资方资格进行审核,告知投资风险。

第六条法律红线:不得为平台本身公开募股。

在具体操作层面上,作为股权众筹平台,应做好需求两端的严格审查和限定,对投资人资格进行严格审查,并告知投资风险,只有经过注册且通过严格审核的投资人才具备资格,才可能看到投资方的项目。同样道理,平台需要对项目发布方股东信息,产品信息,公司信息进行严格审查,必要时实地查看,做好法律、财务、商务三个方面的尽职调查。在需求对接上,每次只允许不超过200人的投资人看到推介的项目,具体的投资洽谈需要在线下以面对面的方式进行,为了避免人员过多的问题和代持造成的问题,对选定的投资人采用设立有限合伙企业合投方式进行。通过严格的设定,避免触碰上述的6条法律红线。

3.回报类众筹如何避开刑事法律或行政法律风险?

相对而言,回报类众筹是法律风险最小的众筹模式。但是如果回报类众筹不能够规范运作,若使融资方有机可趁发布虚假信息,则可能触碰集资诈骗的刑事法律风险,若未达到刑事立案标准,则可能构成非法金融类行政违法行为。为了避免上述法律风险存在,回报类众筹需要注意不要碰以下几条法律红线:

第一条法律红线:严格审查项目发布人的信息、相关产品或创意的成熟度,避免虚假信息发布;

第二条法律红线:对募集资金严格监管,保证回报产品按约履行;

第三条法律红线:众筹平台不要为项目发起人提供担保责任。

如果回报类众筹能够做到上述几个方面,严格恪守法律红线,则回报类众筹可以避开非法集资类刑事或行政类法律风险。

4. 捐赠类众筹如何避开刑事法律风险?

捐赠类众筹如果规范运作的话,不存在任何法律障碍。但是如果被虚假公益项目信息发起人利用,则可能触碰集资诈骗类刑事法律红线。

为了避免上述法律风险存在,小编认为,回报类众筹需要注意不要碰以下几条法律红线:

第一条法律红线:严格审查项目发布人资格、信息,公益项目的情况;

第二条法律红线:对募集资金严格监管,保证公益类项目专款专用;

如果公益类众筹能够做到上述几个方面,严格恪守法律红线,则公益类众筹可以避开非法集资类刑事法律风险。

6月底,监管层表示众筹监管细则将推迟至年底出台,下半年股权众筹的退出机制问题将如何解决,各领跑众筹平台又将有怎样的新功能推出,我们拭目以待。

5847

5847

5847

5847